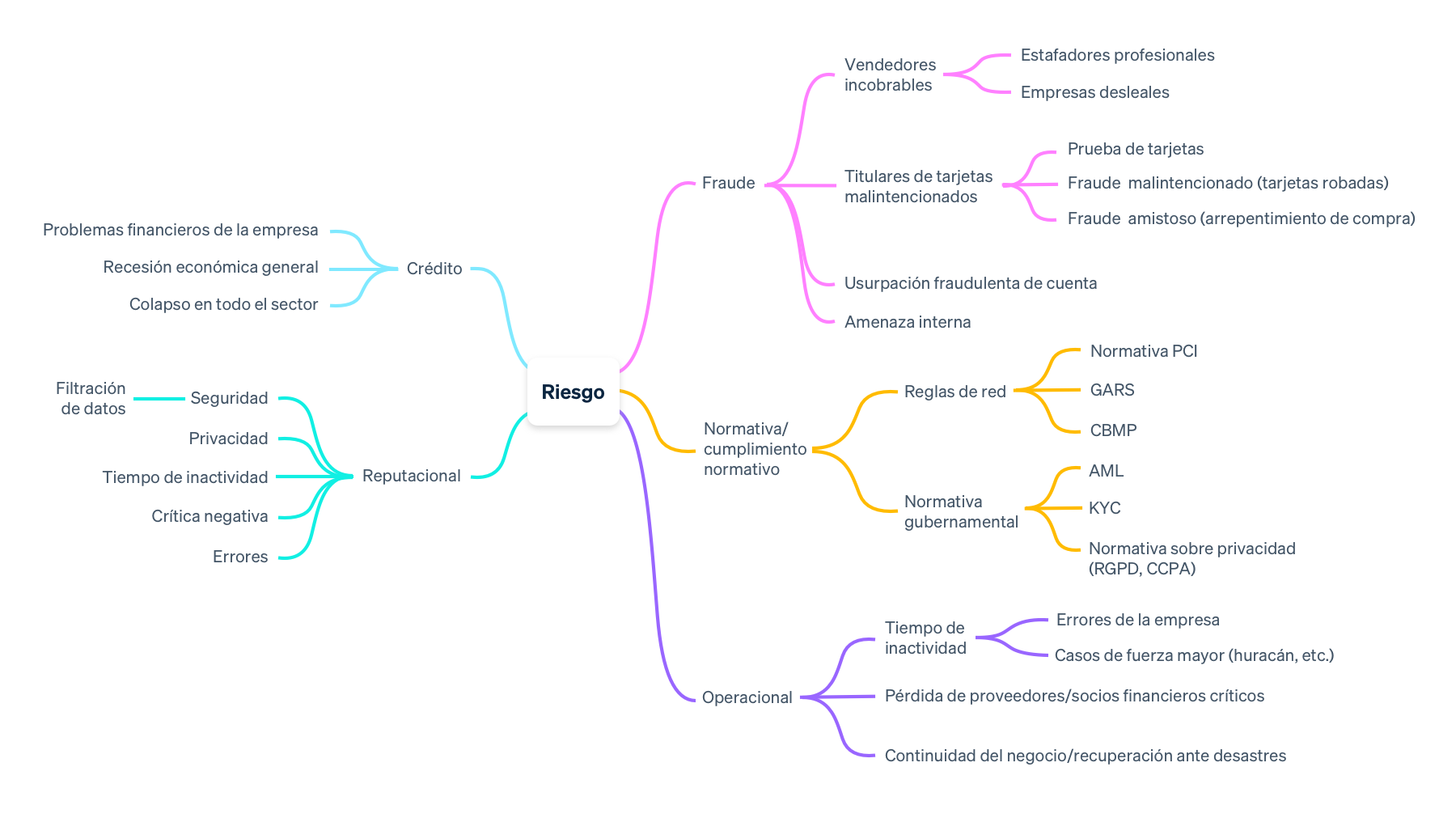

Todas las empresas que operan por Internet tienen que gestionar riesgos. De hecho, hay muchos tipos diferentes de riesgo, desde el riesgo reputacional (como la forma en que se percibe tu marca) hasta el riesgo operativo (como el tiempo de inactividad).

Esta guía se centra en tres tipos de riesgo de pagos: riesgo crediticio, riesgo de fraude y apropiación fraudulenta de cuentas. Si bien no es posible eliminar por completo todos los riesgos en los pagos, en esta guía te contamos cómo evaluar y gestionar tu exposición, y te ayudamos a tomar una decisión informada sobre el mejor camino a seguir.

Introducción al riesgo crediticio y al riesgo de fraude

Cuando las plataformas de software añaden la facilitación de pagos a sus ofertas, se enfrentan a tres tipos de riesgo únicos y complejos debido a su modelo de negocio tripartito (formado por la plataforma, los vendedores o proveedores de servicios que aceptan pagos a través de la plataforma de software y los titulares de tarjetas que pagan a esos vendedores o proveedores de servicios):

Riesgo crediticio: El riesgo crediticio tiende a manifestarse como vendedores que tienen la intención de cumplir con los pedidos de bienes o servicios, pero carecen de recursos financieros para hacerlo, acumulan más reembolsos y contracargos de los que pueden cubrir a nivel financiero y potencialmente salen del negocio. Los titulares de tarjetas pueden solicitar un contracargo ya que no se entregaron los productos o no se brindaron los servicios. Les debes dinero a esos clientes porque, en términos generales, las plataformas que facilitan pagos aceptan la responsabilidad de la actividad de sus vendedores.

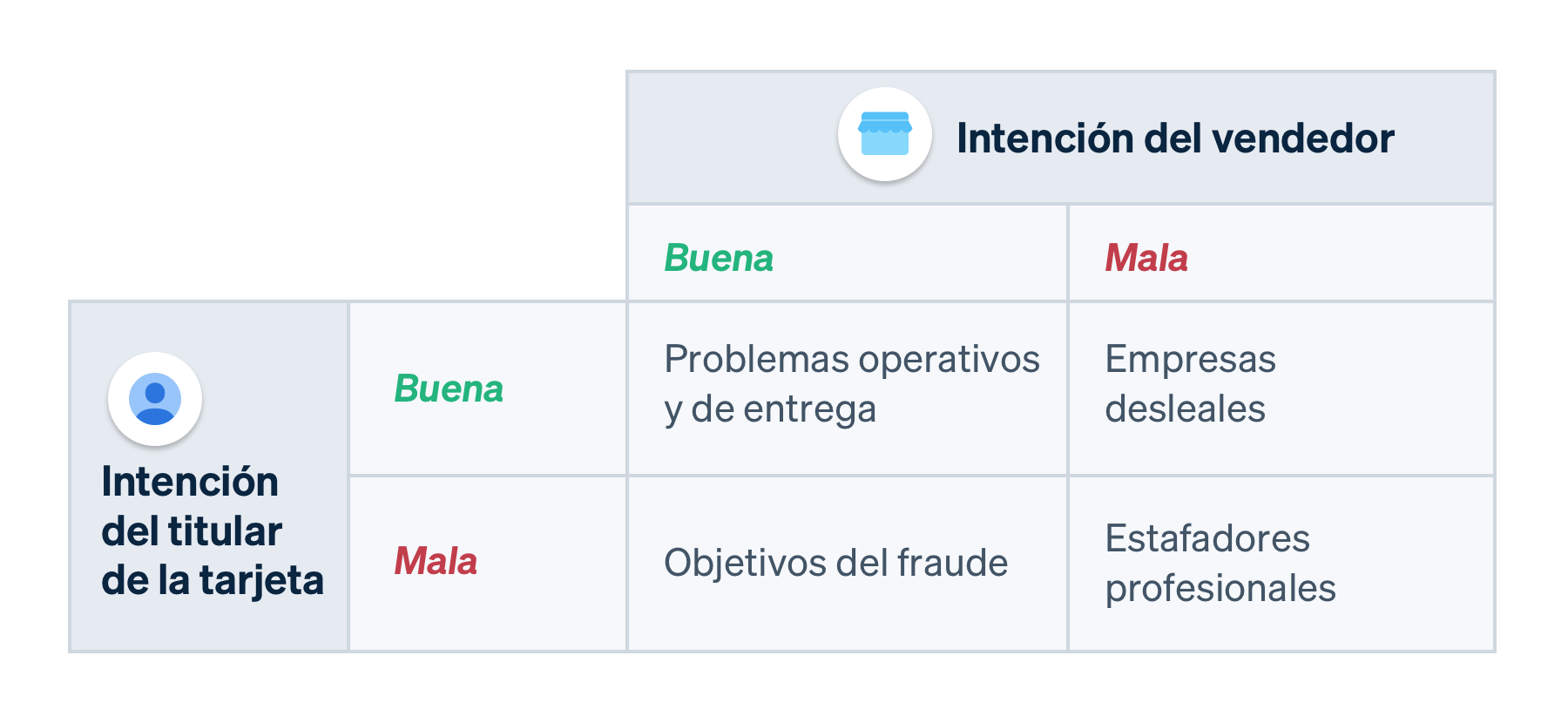

Riesgo de fraude: Las plataformas también tienen que gestionar el riesgo relacionado con vendedores fraudulentos. Por ejemplo, la misma persona puede actuar como vendedor fraudulento y titular de tarjeta fraudulento, ya que tiene acceso a información de la tarjeta robada, se registra para obtener una cuenta en tu plataforma y se paga con la tarjeta robada. O bien, podrías tener un vendedor fraudulento y un titular de tarjeta de buena fe, y en este caso el vendedor podría engañar al titular de la tarjeta para que le entregue dinero (por ej., vendiendo productos que no tiene la intención de entregar).

Apropiación fraudulenta de cuentas: Tener un buen vendedor y un buen titular de tarjeta no alcanza para eliminar por completo los riesgos en los pagos. Las plataformas también deben gestionar las apropiaciones fraudulentas de cuentas, en las que un tercero malintencionado obtiene acceso a las credenciales de la cuenta de un vendedor y roba sus fondos.

Estrategias de gestión del riesgo crediticio

La mayoría de los vendedores suelen tener exposición crediticia (en forma de contracargos y reembolsos que tienen que cubrir), pero tienen el flujo de caja para cubrirla. Esto se vuelve riesgoso para ti cuando tus vendedores tienen menos ventas y más solicitudes de reembolso, lo que podría provocar que no puedan devolver el dinero a los clientes.

Por ejemplo, supongamos que tienes una plataforma en la que los organizadores de eventos pueden vender entradas y le pagas al organizador del evento antes de que este se lleve a cabo. Si se cancela el evento presencial, los organizadores del evento deben reembolsarle el dinero los clientes. Pero, si los organizadores del evento no tienen suficiente dinero para realizar estos reembolsos, tú, como plataforma, podrías ser responsable de compensar esa pérdida. Como resultado, asumes una gran cantidad de riesgo crediticio en nombre de tus vendedores, lo que podría exponerte a pérdidas.

Hay varias maneras de gestionar el riesgo crediticio. Hemos organizado estas estrategias en tres secciones: onboarding, supervisión y mitigación.

Onboarding

Los nuevos vendedores conllevan un riesgo inherente cuando se unen a tu plataforma por primera vez, simplemente porque no tienen un historial o historial de procesamiento contigo. Cuanta más información recopiles sobre ellos, mejor podrás evaluar tu propio riesgo y mantener tu plataforma en buen estado. Por ejemplo, en función de su actividad financiera, podrías identificar las cuentas que tienen más probabilidades de enfrentar problemas de liquidez y tener saldos negativos antes de que suceda.

Evalúa el riesgo: Evalúa el riesgo de los vendedores potenciales durante el onboarding, antes de permitirles entrar en tu plataforma. Asegúrate de recopilar suficiente información sobre los servicios que se ofrecen de modo que puedas determinar si se encuentran dentro de una categoría de alto riesgo. Puedes preguntar sobre su política de reembolso o sobre el volumen de pagos brutos previsto, e investigar su historial operativo en plataformas similares a la tuya. En el caso de los vendedores de mayor tamaño, considera la posibilidad de realizar una evaluación más manual que incluya una revisión financiera y comprobaciones de crédito de los propietarios o directores de la empresa.

Limita temporalmente las transacciones: En el caso de los vendedores nuevos o de alto riesgo, puedes introducir una serie de controles temporales hasta que puedas comprender mejor su actividad en tu plataforma. Por ejemplo, puedes limitar el volumen total de transacciones en un día o un mes determinado. Si superan estos límites, puedes suspender sus transferencias para poder revisar las transacciones.

Reúne reservas: Reserva una cierta cantidad de dinero como garantía para vendedores potencialmente riesgosos. Puedes liberar la reserva con el tiempo a medida que los vendedores establezcan un historial positivo contigo.

Supervisión

Las empresas no suelen ser simples ni estáticas, y a medida que evolucionan con el correr del tiempo, también lo hacen sus perfiles de riesgo. Supervisa constantemente la actividad de disputas, los saldos negativos, el volumen de procesamiento y las quejas de los clientes para ayudar a identificar comportamientos fraudulentos y tomar medidas inmediatas.

Configura alertas: Crea alertas para controlar a los vendedores de mayor riesgo, de modo que puedas ajustar rápidamente tu estrategia de gestión de riesgos. Los vendedores de mayor riesgo tienen un volumen muy reducido, saldos negativos o tasas de disputa más altas (la actividad de disputas por encima del 0,75 % se suele considerar excesiva).

Realiza revisiones periódicas: Si bien configurar alertas puede ayudarte a monitorear a los vendedores en el día a día, también es importante realizar revisiones periódicas y detalladas. Debes revisar las tasas de disputas y reembolsos, el volumen de procesamiento y las reclamaciones de los clientes del vendedor.

Capacita a los vendedores: Crea recursos para ayudar a tus vendedores a prepararse para lo inesperado. Entre otros ejemplos, se incluyen los recursos sobre COVID-19 de Shopify y Xero, o la información sobre el huracán Harvey para empresas de Mindbody.

Mitigación

Una vez que comprendas los perfiles de riesgo de tus vendedores nuevos y existentes, podrás empezar a gestionar tu exposición de manera proactiva. Por ejemplo, en el caso de los vendedores que parecen más propensos a representar un riesgo para tu plataforma, puedes cambiar tu calendario de transferencias y alentarlos a cambiar la forma en que se manejan los reembolsos y contracargos.

Retrasa las transferencias: Retrasa las transferencias hasta que te familiarices con los volúmenes medios y las tasas de contracargos de los vendedores. Incluso puedes vincular el calendario de transferencias a la categoría de riesgo del vendedor; por ejemplo, cuanto mayor sea la categoría de riesgo, más largo será el calendario de transferencias. En el caso de bienes y servicios que no se suministran de inmediato, retiene las transferencias hasta que se entreguen. Esto reduce la probabilidad de contracargos y reembolsos porque puedes confirmar que los clientes recibieron lo que pagaron antes de liberar los fondos.

Gestiona los saldos negativos: Configura un proceso para recuperar fondos de los vendedores que tengan grandes saldos negativos (los vendedores con saldo negativo no podrán procesar contracargos ni reembolsos, por lo que el riesgo recaerá en tu plataforma). Según dónde se encuentren tus vendedores, es posible que puedas configurar débitos automáticos para retirar fondos automáticamente de sus cuentas bancarias y recuperar saldos negativos.

Define tu concentración de riesgo: Considera la posibilidad de fijar un umbral máximo de exposición al riesgo para determinadas zonas geográficas (por ej., solo el X % de tu exposición total al riesgo debe proceder de un solo país) o para determinados vendedores (por ej., solo el X % de tu exposición total debe proceder de un solo vendedor). Si tus exposiciones superan ese umbral, puedes endurecer tus políticas de gestión de riesgos.

Captura los fondos en la fecha de entrega: Reduce el intervalo entre la fecha de pago y la fecha de cumplimiento para disminuir la exposición al riesgo. Esto es de especial importancia para los vendedores de alto riesgo que procesan los pagos mucho antes de la entrega de los bienes o servicios (como los organizadores de eventos que venden entradas para un evento deportivo o un concierto). Para capturar los fondos en la fecha de la entrega (o lo más cerca posible), crea un cargo para aplicar una retención en los fondos del titular de la tarjeta, pero captura los fondos una vez que el vendedor haya entregado los bienes o servicios.

Estrategias de gestión de riesgos para el riesgo de fraude

En el nivel más básico, un pago se considera fraudulento cuando el titular de la tarjeta no autoriza el cargo. Esto puede ser consecuencia de tarjetas robadas o de ataques de prueba de tarjetas. Un ejemplo común es cuando un estafador realiza una compra con una tarjeta robada. Este tipo de riesgo de fraude puede impedirse y gestionarse con un software antifraude (como Stripe Radar).

Además de los titulares de tarjetas fraudulentos, las plataformas también tienen que gestionar el riesgo relacionado con vendedores fraudulentos. Hay varias maneras de gestionar el riesgo de fraude. Hemos organizado estas estrategias en tres secciones: onboarding, supervisión y mitigación.

Onboarding

El onboarding de vendedores es tu oportunidad de recopilar toda la información que puedas para verificar la legitimidad de una empresa. Sin embargo, para prevenir el riesgo de fraude, hay otros factores que debes tener en cuenta, como la verificación cruzada de los vendedores existentes y los rechazados anteriormente para identificar las cuentas duplicadas.

Evalúa el riesgo: Confirma la identidad de un vendedor durante el onboarding y asegúrate de que su empresa sea legítima. Examina los perfiles de redes sociales del vendedor, reúne las licencias comerciales adecuadas, revisa su sitio web (busca señales de alerta como sitios web con plantillas, texto copiado de otros sitios web, etc.) y verifica la información adecuada para la plataforma, como una dirección física, una lista de inventario o un historial de ventas.

Comprueba si hay cuentas duplicadas: Los comerciantes fraudulentos pueden abrir varias cuentas en tu plataforma. Para evitarlo, comprueba si hay información de cuenta duplicada asociada a cuentas rechazadas anteriormente (como información de la cuenta bancaria, información fiscal o nombre y fecha de nacimiento). También puedes considerar la posibilidad de establecer vínculos entre cuentas, como varias cuentas de la misma dirección IP o del mismo dominio de correo electrónico.

Reúne reservas: Reserva una cierta cantidad de dinero como garantía para vendedores potencialmente riesgosos. Puedes liberar la reserva con el tiempo a medida que los vendedores establezcan un historial de procesamiento positivo contigo.

Supervisión

Los vendedores fraudulentos pueden tomarse el tiempo necesario para establecer un historial positivo en tu plataforma antes de cometer fraude, lo que destaca la importancia de una supervisión continua. Comprende cómo es la actividad normal de los vendedores, configura alertas de detección de anomalías para mostrar cualquier cambio o pico importante y prepárate para solicitar información adicional si ves actividad sospechosa.

Identifica el comportamiento normal: Supervisa la actividad de tus vendedores para comprender su comportamiento típico. ¿Cuál es su volumen medio mensual de transacciones? ¿Cuáles son sus tasas medias de contracargos y disputas? Esto sirve como punto de referencia para puedes detectar comportamientos sospechosos (como el tamaño y la frecuencia de los cargos) y tomar las medidas adecuadas.

Personaliza tus alertas: Crea alertas basadas en reglas para supervisar a los vendedores con más riesgo y así poder ajustar rápidamente tu estrategia de gestión de riesgos. Examina a los vendedores fraudulentos confirmados para encontrar patrones en su actividad que te ayuden a ajustar y personalizar tus alertas.

Solicitar información adicional: Si observas algún comportamiento sospechoso en una transacción, ponte en contacto con el vendedor para obtener más información. Puedes solicitar facturas, fotos de inventario o números de seguimiento.

Mitigación

Una vez que comprendas los perfiles de riesgo de tus vendedores nuevos y existentes, podrás empezar a gestionar tu exposición de manera proactiva. Por ejemplo, en el caso de los vendedores que parecen más propensos a representar un riesgo para tu plataforma, puedes cambiar tu calendario de transferencias y alentarlos a cambiar la forma en que se manejan los reembolsos y contracargos.

Retrasa las transferencias: Retrasa las transferencias hasta que te familiarices con los volúmenes medios y las tasas de contracargos de los vendedores. Incluso puedes vincular el calendario de transferencias a la categoría de riesgo del vendedor; por ejemplo, cuanto mayor sea la categoría de riesgo, más largo será el calendario de transferencias. En el caso de bienes y servicios que no se proporcionan de inmediato, retiene las transferencias hasta que se entreguen. Esto reduce la probabilidad de contracargos y reembolsos porque puedes confirmar que los clientes recibieron lo que pagaron antes de liberar los fondos.

Previene ataques de prueba de tarjetas: Puedes identificar la mayor parte de la actividad de las pruebas de tarjetas porque se produce un aumento importante en los rechazos (estos rechazos se clasifican como errores 402 en tus registros de solicitudes fallidas). Para evitar estos ataques, debes introducir medidas de seguridad adicionales durante el proceso de confirmación de compra, como el CAPTCHA.

Estrategias de gestión de riesgos para las apropiaciones fraudulentas de cuentas

Podrías confirmar personalmente la legitimidad de todos los vendedores que usan tu plataforma y seguir siendo susceptible de sufrir fraudes en los pagos mediante apropiaciones fraudulentas de cuentas. Si bien los terceros maliciosos siempre existirán en Internet, puedes invertir en esfuerzos de seguridad e identificación estrictos para evitar que los personas malintencionadas pirateen la cuenta de tus vendedores.

Aplica medidas de verificación de identidad: Una de las mejores maneras de prevenir la apropiación de cuentas es aplicar estrictas medidas de seguridad y verificación de identidad. Por ejemplo, aplica políticas de contraseñas únicas e implementa la autenticación de dos factores al iniciar sesión.

Monitorea las actividades sospechosas: Es importante que conozcas las señales de una apropiación fraudulenta de cuenta para poder suspender las transferencias de inmediato. Los signos más comunes de usurpación de una cuenta incluyen un gran aumento en el volumen de procesamiento o en el tamaño medio de los pedidos, o inicios de sesión desde dispositivos nuevos o direcciones IP no locales.

Tus opciones de gestión de riesgos con Stripe

Las plataformas que utilizan Stripe tienen dos opciones a la hora de gestionar el riesgo: 1) puedes hacer que Stripe te ayude a gestionar el riesgo de los pagos por ti o 2) puedes encargarte tú mismo de la gestión de riesgos. El enfoque más popular es que Stripe te ayude a gestionar el riesgo de los pagos, lo que reduce los gastos operativos y disminuye tu exposición. Con el riesgo gestionado por Stripe, Stripe supervisará y gestionará activamente el riesgo en tu nombre y cubrirá los saldos negativos que no puedan recuperarse.

Con el objetivo de ayudar a las empresas a adaptarse a una economía cada vez más digitalizada, Salesforce, una de las empresas de software más grandes del mundo, se asoció con Stripe para lanzar Salesforce Commerce Cloud. Dado que los pagos están fuera de sus principales competencias, Salesforce delegó la gestión de riesgos a Stripe, para que pudiera centrarse en crear una solución de comercio potente para sus clientes.

Si tienes experiencia en riesgos y conoces bien quiénes son tus vendedores, puedes encargarte tú mismo de la gestión de riesgos. Las plataformas que deciden gestionar el riesgo por su cuenta suelen contar con recursos de ingeniería y operaciones específicos para desarrollar y mantener una solución antifraude propia, integrar herramientas de terceros y supervisar e informar las pérdidas por fraude.

Además de dedicar equipos específicos a la gestión de riesgos, deberás asociarte con otros departamentos internos que puedan verse afectados por el riesgo, incluidos:

Equipos legales: Un generalista legal interno o un especialista legal en productos de pagos deberá mantenerse actualizado sobre las leyes, reglamentaciones y normas de la industria, y asociarse con equipos multifuncionales para responder a auditorías y consultas.

Equipos de soporte: Los equipos de atención al cliente internos o de los proveedores deberán estar preparados para responder a las preguntas de los usuarios relacionadas con las actividades de gestión de riesgos, incluidos los contracargos, las disputas y los retrasos en las transferencias.

Cuando gestiones el riesgo por tu cuenta, puedes personalizar tu enfoque con el potente conjunto de herramientas de prevención y supervisión de Stripe, que incluye:

Onboarding de vendedores: Haz el onboarding de vendedores de forma rápida y segura con interfaces de usuario (IU) prediseñadas y optimizadas para la conversión que recopilan de forma segura los datos personales confidenciales y los documentos de identificación necesarios para la verificación. Stripe aprovecha la experiencia adquirida tras haber verificado millones de cuentas y utiliza sistemas propios para aprobar a más vendedores con menos fricciones. Flujos de onboarding de Stripe se actualiza de forma dinámica con los cambios en la normativa y la ubicación internacional, lo que proporciona una experiencia de onboarding fluida a medida que creces y te adentras en nuevos mercados.

Verificación de identidades: Las plataformas que son especialmente susceptibles a los estafadores profesionales pueden evitar las pérdidas por fraude de los comerciantes falsos con Stripe Identity, que confirma la identidad de los vendedores internacionales mediante programación y minimiza la fricción para los clientes legítimos.

Mostrar información sobre disputas y reembolsos: Controla la salud (y el riesgo) de tus vendedores con el Stripe Dashboard prediseñado, que proporciona una serie de análisis y gráficos en tiempo real sobre el rendimiento de tu plataforma, o usa Stripe Sigma para analizar rápidamente tus datos de Stripe escribiendo consultas SQL directamente en el Dashboard. Con un acceso estructurado a tus datos, podrás identificar qué cuentas procesan más disputas y reembolsos, e identificar tendencias a lo largo del tiempo. Crea webhooks para crear alertas sobre comportamientos potencialmente fraudulentos e investiga las cuentas con saldos negativos o con altas tasas de rembolsos y contracargos.

Habilitación de calendarios de transferencias flexibles: Stripe Connect ofrece diferentes opciones de calendarios de transferencias que puedes usar según el perfil de riesgo de tus vendedores. Puedes elegir que los fondos se transfieran de forma automática al instante o diariamente para los vendedores ya establecidos, o bien puedes establecer un calendario de transferencias personalizado para retrasar o diferir las transferencias a cuentas de mayor riesgo.

Aprovechamiento del machine learning para combatir el fraude en las transacciones: Stripe Radar es un conjunto de herramientas modernas para la detección y prevención del fraude en las transacciones. Su funcionamiento se basa en la tecnología de machine learning adaptable, con algoritmos que evalúan cada transacción para detectar el riesgo de fraude y tomar las medidas que sean necesarias. Radar se incluye de forma gratuita como parte de las tarifas de Stripe para fraudes transaccionales específicos del titular de la tarjeta (no del vendedor). Las plataformas pueden actualizarse a Radar para Equipos de Fraude para establecer su propia lógica basada en reglas y utilizar otras herramientas potentes para profesionales antifraude.

Para obtener más información sobre las ofertas de gestión de riesgos de Stripe, ponte en contacto con nuestro equipo de ventas.