Identifier les fintechs n'est aujourd'hui plus si simple. Avec la prolifération des outils BaaS (banque en tant que service), il est plus facile que jamais pour les plateformes d'intégrer directement à leur produit des services financiers comme l'émission de cartes d'entreprise, l'ouverture de comptes monétaires et l'accès aux prêts. Grâce à ces services financiers sur mesure, les plateformes deviennent ainsi le point de convergence depuis lequel les clients peuvent gérer absolument tous les aspects de leur entreprise.

Ce guide aborde les points fondamentaux en matière de BaaS pour les plateformes logicielles aux États-Unis (les produits et services financiers couverts ici fonctionnent différemment en Europe et en Asie-Pacifique). Découvrez pourquoi vous devriez intégrer des services financiers à votre produit, comment évaluer les solutions BaaS et comment Stripe peut s'avérer utile.

Ce guide se concentre sur les services financiers mis à la disposition des plateformes via les solutions BaaS, au-delà du traitement des paiements. Si l'idée d'intégrer les paiements en ligne à votre produit vous intéresse, lisez notre introduction aux paiements en ligne et découvrez comment monétiser les paiements.

Qu'est-ce que la banque en tant que service, ou BaaS, et les services financiers intégrés ?

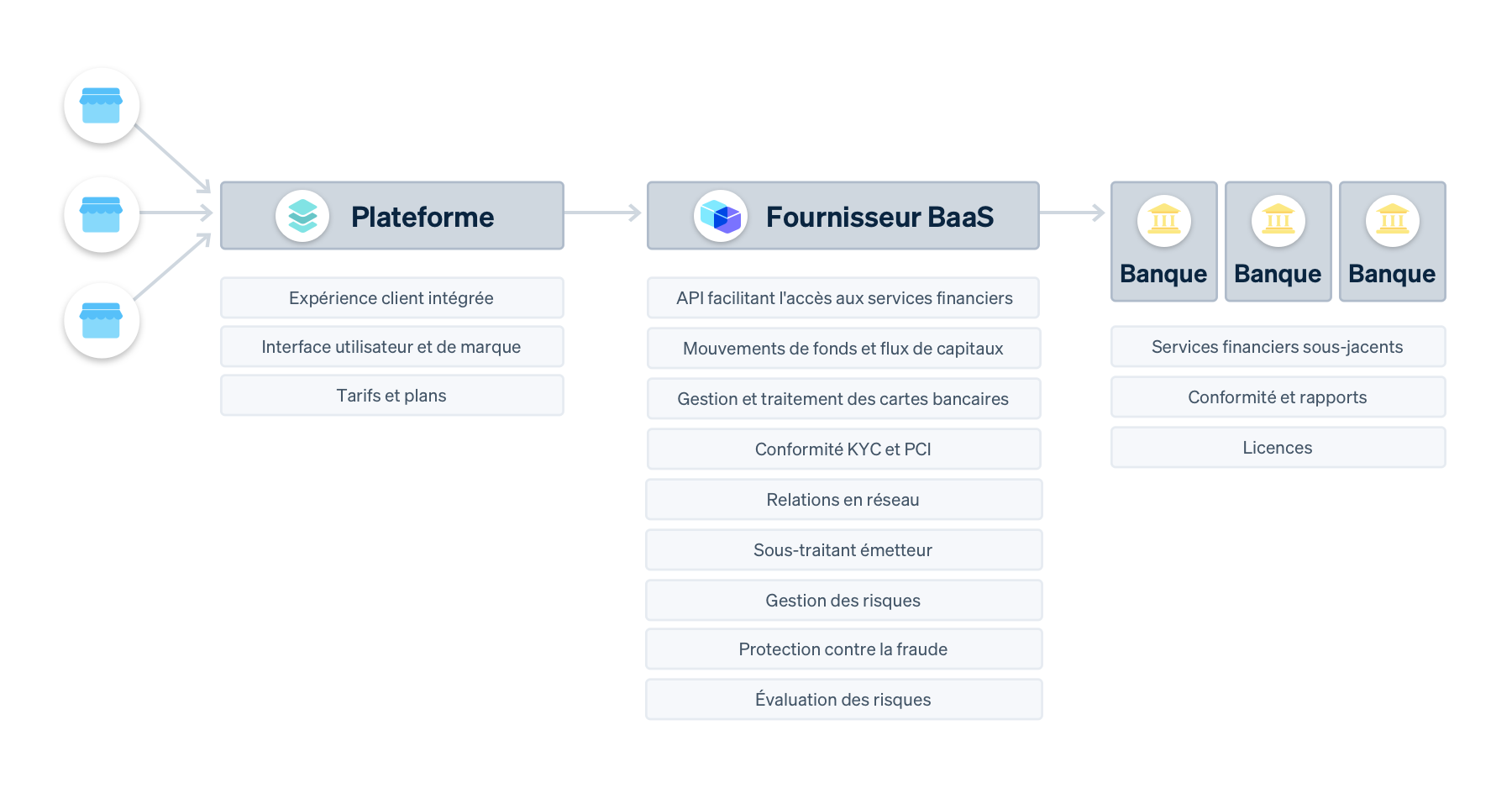

Un fournisseur BaaS permet à toute entreprise, de la start-up fintech à la plateforme bien établie, d'intégrer des services financiers traditionnellement offerts par les banques, tels que les comptes monétaires, les cartes bancaires et les prêts, directement dans son logiciel existant. Généralement, les fournisseurs BaaS travaillent directement avec les banques afin de fournir ces services sous-jacents tandis que les plateformes utilisent les API BaaS pour permettre à leurs clients de bloquer des fonds, payer leurs factures, gérer leur flux de trésorerie et accéder à des financements directement à partir de l'interface avec laquelle ils se sont familiarisés et en laquelle ils ont confiance.

Des néobanques aux places de marché, les fournisseurs BaaS sont essentiels à toute une série d'entreprises. Lorsqu'une plateforme logicielle utilise un fournisseur BaaS, nous parlons généralement de « services financiers intégrés », dans la mesure où la plateforme ajoute des services financiers à son logiciel de base. Aujourd'hui, de nombreuses plateformes proposent déjà une version de ces services financiers intégrés en offrant notamment de traiter les paiements, d'accéder aux transactions ACH ou d'effectuer des virements électroniques par l'intermédiaire d'un prestataire de services de paiement. Les fournisseurs BaaS offrent aux plateformes la possibilité d'ajouter davantage de services financiers à leur produit.

L'évolution des services financiers intégrés

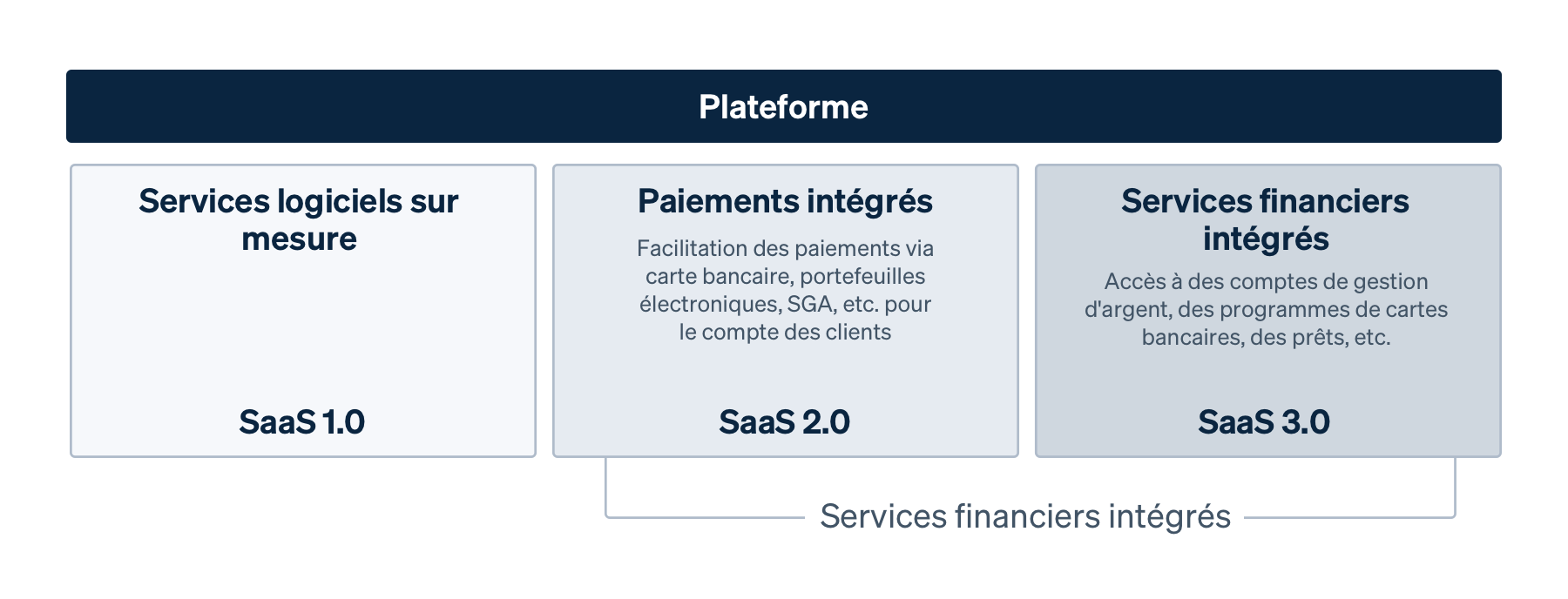

Il y a dix ans, alors qu'elles offraient simplement des services logiciels sur mesure (comme la prise de rendez-vous pour les salons de coiffure) et généraient des revenus récurrents mensuels grâce aux abonnements de leurs clients, presque toutes les plateformes étaient considérées comme des plateformes « SaaS 1.0 ». Aujourd'hui, bon nombre de ces plateformes font partie de la génération « SaaS 2.0 », qui permet aux clients de payer directement en ligne, ce qui constitue un premier pas vers l'intégration d'outils financiers à leur produit. Cette fonctionnalité est devenue un enjeu de taille pour les plateformes, qui peinent davantage à tirer leur épingle du jeu lorsqu'elles n'intègrent pas les paiements en ligne. La facilitation des paiements en ligne est également un moyen pour les plateformes SaaS 2.0 de générer davantage de revenus : en plus de la facturation d'abonnements mensuels à leurs clients, elles peuvent également leur appliquer des frais dans le cadre du traitement des paiements.

Aujourd'hui, avec l'essor des solutions de services bancaires, les plateformes poursuivent leur évolution vers le « SaaS 3.0 », en offrant aux clients des fonctionnalités supplémentaires de services financiers intégrés (comme les prêts, les comptes et les cartes bancaires), qui vont au-delà des simples paiements.

Fonctionnement des BaaS pour les plateformes

Les BaaS sont un type de technologie financière qui permet aux plateformes logicielles d'accéder à des fonctionnalités bancaires offertes en général par les banques agréées. Cela permet aux entreprises de fournir des services bancaires personnalisés au sein de leur plateforme, et par conséquent de privilégier la fluidité de l'expérience globale de leurs clients.

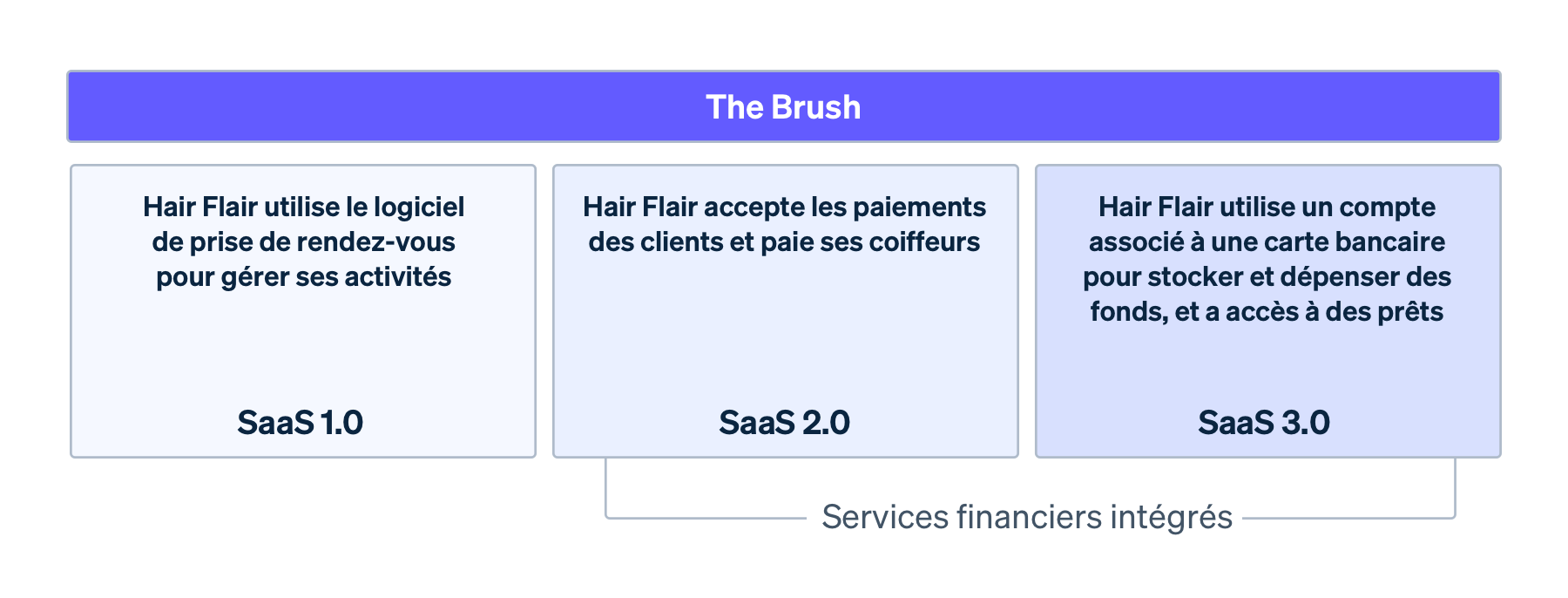

Voici un exemple concret de l'utilisation des BaaS pour les plateformes : imaginez une plateforme, que nous appellerons The Brush, qui offre un logiciel de prise de rendez-vous et de traitement des paiements pour les salons de coiffure et barbiers.

Prenons à présent l'un des clients de The Brush : Hair Flair. Cela fait trois ans que Hair Flair utilise The Brush pour gérer la prise de rendez-vous et collecter les paiements de ses clients. Hair Flair a désormais besoin d'autres services financiers pour exercer ses activités et dispose donc de deux options : 1) passer directement par les banques ou 2) utiliser les services financiers disponibles sur The Brush.

Passer directement par les banques

Hair Flair vient tout juste d'ouvrir un second local et les propriétaires du salon ont besoin dans un premier temps d'un endroit pour stocker les fonds nécessaires au paiement de leurs coiffeurs. Pour ouvrir un compte bancaire, ils doivent se rendre dans un établissement financier, comme une banque physique locale, où ils remettront les informations nécessaires concernant leur entreprise.

Si Hair Flair n'est pas autorisée à ouvrir un compte d'entreprise, les propriétaires devront passer par un compte bancaire personnel, ce qui aura pour effet de mêler leurs finances personnelles et professionnelles. Dans ce cas-ci, le compte est créé en agence, mais les propriétaires doivent gérer leur flux de trésorerie et transférer les bénéfices réalisés sur The Brush vers leur nouveau compte, en étant systématiquement contraints d'attendre deux à trois jours ouvrables que les fonds soient disponibles pour payer leurs employés.

Selon une enquête Stripe, pour ouvrir un compte bancaire, 55 % des entreprises sont tenues de se rendre en agence et 23 % doivent avoir recours à l'envoi d'un fax.

Les propriétaires du salon ont également besoin d'un capital à investir dans des actions marketing et la rénovation de leurs locaux. Ils auraient pu faire une demande de prêt auprès de l'établissement financier dans lequel ils ont ouvert leur compte bancaire, mais ont finalement trouvé un emprunt à un taux plus avantageux dans une autre banque locale. Leur demande de prêt est formulée en personne par le biais d'un long formulaire à remplir avec les informations de leur entreprise. Malheureusement, la banque n'ayant aucun recul ni sur les activités de Hair Flair ni sur le flux de trésorerie généralement associé aux salons de coiffure, cette demande de prêt est rejetée. Les propriétaires déposent deux nouvelles demandes auprès d'autres banques, dont l'une est validée quelques mois plus tard.

Seules 48 % des petites entreprises disposent de toutes les sources de financement dont elles ont besoin.

Les nouveaux locaux de Hair Flair représentent également un pôle important de dépenses. Plutôt que d'utiliser leur carte bancaire personnelle, les propriétaires décident de faire une demande de carte professionnelle qui leur servira à acheter leurs nouveaux équipements et fournitures.

Pour bénéficier de taux d'intérêts bas, ils se tournent vers une banque encore différente de celle auprès de laquelle ils détiennent leur prêt et de celle dans laquelle ils ont ouvert leur compte bancaire. Une nouvelle fois, ils sont amenés à fournir l'ensemble des informations de leur entreprise et ils doivent désormais déterminer comment gérer l'argent de leur carte bancaire : avec les fonds perçus sur The Brush ou via leur compte financier.

En plus de l'ouverture de comptes dans différentes banques, les propriétaires de Hair Flair passent du temps chaque semaine à en rapprocher les finances afin d'en suivre les fonds, de payer leurs factures et de s'éviter les chèques sans provision. Tout ceci implique également qu'une part importante de leurs bénéfices peut se retrouver immobilisée dans des transferts avant de pouvoir être dépensée.

Accéder aux services financiers via une plateforme

The Brush, qui n'était au départ qu'un simple logiciel de prise de rendez-vous pour les salons de coiffure, permet désormais aux clients de disposer de fonctionnalités bancaires, y compris de traiter des paiements, d'accéder à un certain capital, d'obtenir des cartes bancaires professionnelles et d'ouvrir des comptes financiers, le tout au même endroit. Tous ces avantages s'ajoutent aux fonctionnalités principales de planification et de prise de rendez-vous de The Brush.

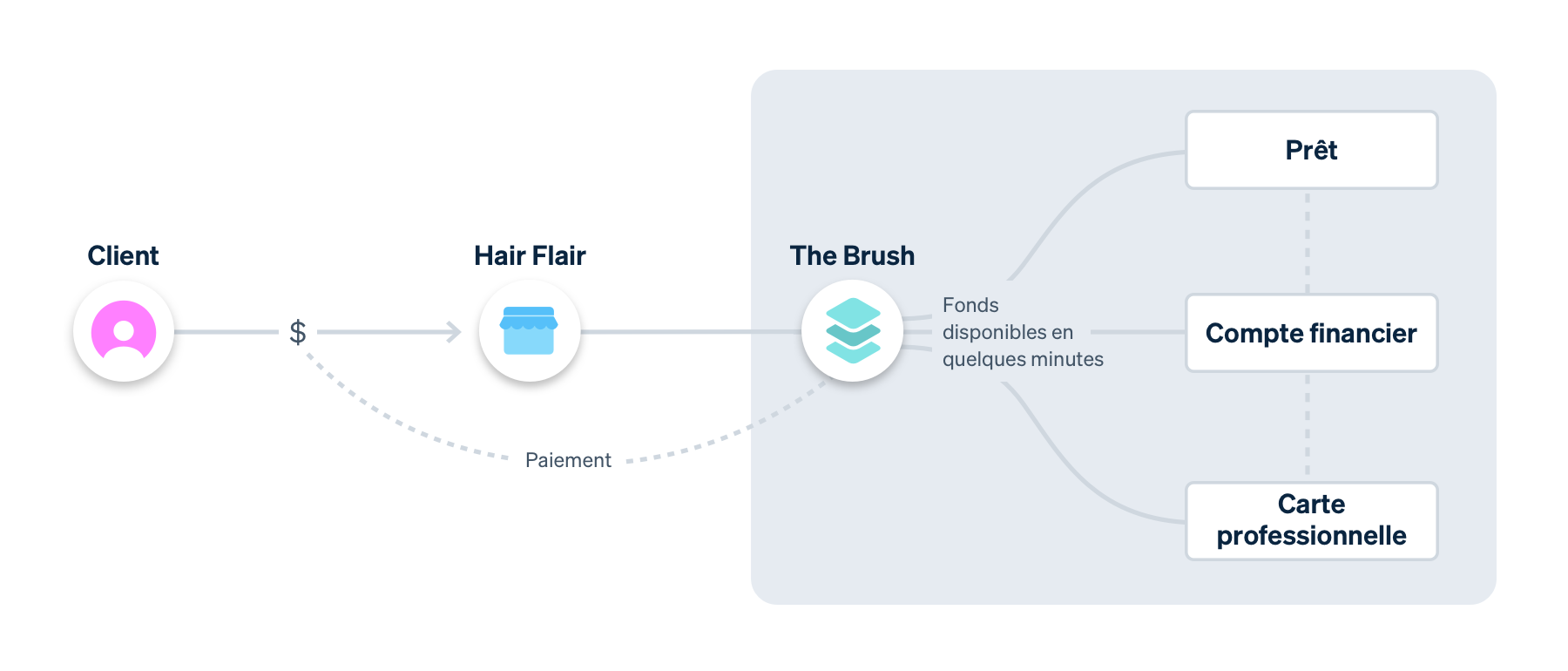

Dans la mesure où Hair Flair traite l'ensemble des paiements de ses clients sur The Brush, la plateforme dispose d'une totale compréhension des antécédents financiers du salon de coiffure, et bénéficie d'une connaissance inhérente du secteur associé et de ses besoins types en capitaux. Cette fois, lorsque Hair Flair dépose une demande de prêt, la banque partenaire de The Brush détermine son éligibilité sur la base de son volume et de son historique de paiement sur la plateforme et approuve sa demande dès le jour suivant. Les fonds sont mis à disposition sur le compte financier que Hair Flair détient via The Brush, sans avoir à fournir de pièces justificatives supplémentaires.

Hair Flair peut facilement dépenser ces fonds supplémentaires à l'aide de la carte bancaire professionnelle obtenue par le biais de The Brush. Cette carte est associée au compte financier du salon et permet à ses propriétaires d'accéder à tous les fonds (gagnés et empruntés) réunis au même endroit. La disponibilité de ces fonds étant immédiate, la carte peut être utilisée aussitôt que les clients se sont acquittés du paiement de leurs services. La carte bancaire peut être utilisée pour des dépenses et l'achat de fournitures professionnelles, et si la plateforme le propose, pour obtenir des récompenses (comme des remises sur les achats en lien avec le salon ou un mois d'abonnement gratuit à The Brush).

Par ailleurs, les propriétaires de Hair Flair s'épargnent plusieurs heures de rapprochement des finances chaque mois. Grâce à la centralisation de l'ensemble des activités financières (paiements des clients, prêts et dépenses professionnelles) sur The Brush, les propriétaires ont en permanence accès à des rapports financiers actualisés, sans avoir à jongler entre différents outils et systèmes. Ils n'ont pas non plus à s'inquiéter d'oublier un transfert ni de manquer un remboursement de prêt. The Brush est la solution tout-en-un qu'utilise Hair Flair pour gérer l'ensemble de ses activités.

Shopify est une multinationale de premier plan, qui propose des outils efficaces pour lancer, développer, promouvoir et gérer des commerces en ligne de toute taille. Même si le recours à des services financiers fait partie intégrante de la gestion d'une entreprise, la plupart de ces services ne sont aujourd'hui pas adaptés aux besoins des chefs d'entreprises indépendants. Avec Shopify Balance, les marchands de Shopify disposent d'un moyen rapide, simple et intégré pour gérer leurs fonds, payer leurs factures et suivre leurs dépenses. Ils ont ainsi un meilleur accès aux produits financiers et un meilleur contrôle de leurs finances.

Avantages des services financiers intégrés

Grâce aux services financiers intégrés, les plateformes comme The Brush sont à même de résoudre des problèmes commerciaux essentiels

et donc de créer une meilleure expérience globale pour des clients comme Hair Flair. Pourtant, cette optimisation de l'expérience n'est pas la seule motivation qui se cache derrière l'intégration des services financiers ; les plateformes en tirent également de réels avantages.

Amélioration de la valeur à vie (LTV) des clients : il existe deux méthodes principales pour augmenter la LTV : encourager les clients à intensifier leur utilisation de votre produit ou les inciter à en faire usage sur des périodes plus longues. La prise en charge des services financiers peut contribuer à ces deux approches en créant un écosystème logiciel qui propose aux clients toute une gamme de fonctionnalités utiles, réunies au même endroit. Par exemple, plus de 70 % des clients Stripe qui acceptent un prêt via Stripe Capital finissent par en accepter un second, ce qui permet à Capital d'investir plus d'argent dans l'acquisition de nouveaux emprunteurs.

Diminution de l'attrition : pouvoir traiter les paiements, disposer d'un compte, utiliser des cartes de crédit ou de débit, et accéder à des fonds est nécessaire à la gestion de toute entreprise. Intégrer ces services financiers à votre produit offre aux clients une bonne raison de continuer à utiliser votre logiciel et limite naturellement la probabilité de les voir se détourner de vos services.

Création de nouvelles sources de revenus : les services financiers intégrés peuvent potentiellement représenter une part importante des revenus des plateformes. En réalité, on estime que les entreprises SaaS peuvent multiplier par 2 à 5 fois leurs revenus en ajoutant des services financiers à leur offre. Selon les services financiers que vous choisissez de proposer, vous pouvez percevoir des revenus d'interchange (frais qui accompagnent les transactions par carte bancaire), facturer des frais pour le traitement des paiements ou aider vos partenaires bancaires à fournir des services financiers à vos clients.

Amélioration de l'expérience client et de la satisfaction globale : intégrer des services financiers à votre logiciel permet à vos clients d'économiser du temps, de l'énergie et des ressources. Tout est centralisé pour qu'ils n'aient ni à jongler entre des systèmes disparates ni à se soumettre à des exigences bancaires complexes. Cela encourage la fidélité du consommateur en conduisant à des clients plus satisfaits et donc plus enclins à continuer à utiliser votre produit et à le recommander.

Se familiariser avec les solutions BaaS

Avant de commencer à ajouter des services financiers supplémentaires à votre plateforme, vous devez vous assurer de savoir quels sont ceux qui sont les plus pertinents à offrir à vos clients. Il n'existe pas d'approche universelle. Si la plupart des entreprises commencent avec l'intégration des paiements, les autres services qu'elles proposent par l'intermédiaire d'un fournisseur BaaS divergent ensuite. Par exemple, l'importante plateforme commerciale Lightspeed Capital, a commencé avec l'intégration des paiements par TPE et en ligne pour ensuite proposer deux ans plus tard l'accès à des prêts à ses clients. Nous vous suggérons d'effectuer des recherches sur les utilisateurs afin de comprendre les difficultés rencontrées par vos clients et d'identifier les services financiers adaptés à leurs besoins. (si vous représentez une plateforme qui utilise actuellement Stripe, écrivez-nous à baas@stripe.com ou contactez votre interlocuteur Stripe habituel pour obtenir de l'aide).

Voici les cinq caractéristiques à prendre en compte au moment de choisir votre fournisseur BaaS :

1. Prise en charge des services de paiement

L'option la plus simple consiste à utiliser une solution qui offre services BaaS et services de paiement. Cela permet de simplifier considérablement la mise sur le marché et la mise à l'échelle de votre offre tout en réduisant les coûts en interne. Dans la mesure où tout est centralisé dans un même système, vous n'avez pas à vous soucier de la gestion complexe des fonds, et les clients n'ont à partager leurs informations qu'une seule fois au moment de leur inscription pour ensuite avoir accès à toute une variété de services financiers différents. Cela vous permet également de continuer à vous concentrer sur votre produit de base tandis que votre fournisseur se charge de résoudre les problèmes d'ordre financier de vos clients.

Cette approche est également gage de valeur optimale pour vos clients. Avoir accès à votre service de paiement, à vos comptes financiers et à vos cartes bancaires par le biais d'un même fournisseur peut facilement vous permettre de payer des entrepreneurs individuels ou des sous-traitants sur votre plateforme, en utilisant l'argent généré par les ventes de vos clients. Les entrepreneurs individuels ou les sous-traitants ont ainsi accès à ces fonds en quelques secondes via un compte financier et une carte bancaire tandis que de votre côté, vous n'avez besoin d'aucun fond de roulement supplémentaire.

2. Prise en charge de divers services financiers

Lorsque vous vous lancez dans la fourniture de services financiers intégrés à vos clients, vous pouvez commencer par un seul service, comme les cartes bancaires. À mesure que la demande des clients s'intensifie, vous voudrez éventuellement proposer d'autres services, comme les comptes financiers. Quels qu'ils soient, ces différents services ont tous un lien avec la gestion d'argent (accès, stockage, dépense et transfert) et vos systèmes doivent donc être capables de communiquer entre eux et de transmettre les informations importantes concernant les clients. Plutôt que de faire évoluer votre offre de services financiers intégrés en vous appuyant sur plusieurs solutions ponctuelles, optez pour un système unique, capable de prendre en charge divers services financiers à mesure que votre activité évolue.

3. Mise sur le marché et évolution rapides

Afin de déterminer s'il existe de la demande pour les services financiers que vous souhaitez intégrer à votre produit, la réalisation d'un test d'adéquation produit/marché peut s'avérer utile. En fonction de la réaction de vos clients, vous voulez par ailleurs pouvoir adapter et mettre votre offre à l'échelle rapidement.

Admettons par exemple que vous ajoutiez les paiements à votre solution principale, permettant à vos clients d'encaisser de l'argent sur votre plateforme. Si l'intérêt des clients est bien au rendez-vous, ils souhaitent également pouvoir régler facilement les dépenses de leur entreprise en utilisant les revenus générés sur votre plateforme. Cela vous amène à vouloir tester la mise à disposition d'une carte bancaire pour vos clients. Les meilleures solutions BaaS doivent vous permettre d'ajouter rapidement différentes fonctionnalités, mais aussi de les tester avant leur déploiement à grande échelle.

4. Facilité d'intégration

Les meilleurs fournisseurs BaaS font tout leur possible pour faciliter votre prise en main de leurs outils. Bien qu'il faille consacrer un certain temps à l'intégration, vous devriez avoir accès à des API de développement conviviales et pouvoir élaborer votre solution à partir d'une infrastructure financière prête à l'emploi. Vous pourrez ainsi vous concentrer sur la manière de coupler votre activité principale aux services financiers intégrés sans avoir à concevoir vous-même une infrastructure bancaire à partir de zéro.

5. Gestion simplifiée de la conformité et des réglementations

Les services proposés par les fournisseurs BaaS s'inscrivent dans un secteur réglementé, et s'agrémentent donc d'une longue liste d'exigences en matière de conformité et de réglementations à respecter et à surveiller. Par exemple, proposer des cartes d'entreprise implique de gérer la vérification des utilisateurs, d'assurer la conformité PCI, de comprendre les exigences KYC et de mettre en place des mesures pour réduire la fraude.

Votre fournisseur BaaS doit vous assister dans la gestion des exigences en matière de conformité et de réglementation, et ainsi vous permettre de réduire le volume de ressources internes dont vous avez besoin pour les gérer par vous-même. Prêter attention à ce point particulier dans le cadre de l'inscription des utilisateurs peut être particulièrement utile. Idéalement, votre prestataire vous guidera en amont de sorte que les clients n'aient à saisir leurs informations qu'une seule fois au moment de s'inscrire sur votre plateforme, quel que soit le nombre de services financiers auxquels ils ont accès.

Comment Stripe peut vous aider

Stripe est le moyen le plus simple et le plus flexible pour les plateformes de créer et de lancer leurs propres fonctionnalités évolutives et complètes de services financiers intégrés, qu'il s'agisse de prendre en charge les paiements, les prêts, les cartes bancaires ou les solutions de substitution aux comptes bancaires. Les API de banque en tant que service de Stripe, ainsi que notre solution de paiement performante, permettent à toute entreprise, de la startup fintech à la plateforme bien établie, d'intégrer des services financiers directement dans ses logiciels existants. Des entreprises comme Shopify, Housecall Pro et Lightspeed s'associent à Stripe pour résoudre les problèmes critiques de leurs clients et créer de nouvelles sources de revenus dans le cadre de leurs activités.

Chacun de nos produits s'accompagne d'API que les plateformes peuvent moduler de diverses manières, en fonction des besoins de leurs clients et de ce qui est pertinent au regard de leurs propres activités.

Solutions de paiement : Stripe Connect vous permet d'intégrer les paiements à destination de plusieurs bénéficiaires et de proposer toute une gamme de services financiers, comme la collecte des paiements des clients et le règlement de tiers. Les plateformes génèrent des revenus en percevant des frais pour les services qu'elles fournissent.

Financement d'entreprise : Stripe Capital permet à vos clients d'obtenir facilement et rapidement un financement pour les aider à développer leur entreprise. Beaucoup de petites entreprises peinent à obtenir des prêts compétitifs, notamment lorsque leur activité est difficile à évaluer. Stripe supprime cet obstacle avec un programme complet de prêt géré par l'intermédiaire d'une intégration unique.

Carte bancaire professionnelle : Stripe Issuing vous permet de créer et d'émettre instantanément des cartes bancaires virtuelles et physiques aux couleurs de votre marque. Les clients utilisent ces cartes pour payer les achats à destination de leur entreprise, en bénéficiant d'un accès rapide aux fonds générés grâce à leurs ventes. Vous disposez d'un aperçu sur la manière dont les clients dépensent leurs fonds tandis que Stripe se charge de produire, de traiter et d'expédier les cartes. Les plateformes perçoivent une part des frais d'interchange qui sont collectés à chaque fois qu'une carte bancaire est utilisée.

Solutions de substitution aux comptes bancaires : les API Stripe Treasury permettent de créer des comptes pouvant être garantis par la FDIC pour vos clients qui peuvent percevoir des intérêts, réaliser des transferts ACH ou des virements nationaux, et encaisser les chèques (option disponible prochainement). Stripe se charge de mener les négociations préalables auprès d'un réseau de banques, intègre les exigences Know Your Customer à votre produit pour vous éviter d'avoir à mettre en place un coûteux programme KYC et vous guide quant aux autres exigences en matière de conformité. La plupart des plateformes allient Stripe Treasury et Stripe Issuing afin d'offrir à leurs clients une solution pour stocker, dépenser et gérer leur argent.

Contactez notre équipe pour en apprendre davantage sur la manière dont votre plateforme peut utiliser Stripe pour accorder des prêts, émettre des cartes bancaires ou créer des comptes financiers.

Les cartes bancaires commerciales Visa® sont émises par la Celtic Bank, une banque industrielle de l'Utah, membre de la FDIC.

Stripe Treasury est un service fourni par Stripe Payments Company, société de transferts de fonds agréée, avec des fonds détenus chez Evolve Bank & Trust et chez Goldman Sachs Bank USA, deux membres de la FDIC.

Les prêts Capital sont délivrés par la Celtic Bank, une banque industrielle de l'Utah, membre de la FDIC. Tout prêt est soumis à une approbation de crédit.