Les fonds propres constituent l'unité foncière de votre entreprise. Ils présentent deux caractéristiques : la rentabilité et le contrôle. La rentabilité constitue l'avantage financier que vous offre votre entreprise lorsqu'elle est performante. Le contrôle représente l'influence qu'un actionnaire dispose sur l'avenir de votre entreprise.

En règle générale, les entreprises accordent des fonds propres à trois types de parties prenantes : les fondateurs, les employés et les investisseurs. Stripe Atlas a élaboré un guide sur les fonds propres pour les fondateurs. Celui-ci se concentre quant à lui sur les fonds propres pour les employés.

Il est surtout pertinent pour les fondateurs de start-up. Les fonds propres sont un puissant moyen de récompenser les premiers employés qui ont pris le risque de travailler avec vous (recrutement) et de les motiver de façon continue (rétention). Le recrutement et la rétention sont les deux objectifs couverts par les fonds propres concédés aux employés, mais aussi des éléments clés à prendre en compte lors de la prise de décisions concernant ces mêmes fonds.

Ce guide aborde les points suivants :

la définition d'un plan d'actionnariat salarial et comment déterminer sa taille ;

comment gérer les départs ou les licenciements d'employés dans votre plan d'actionnariat salarial ;

les trois objectifs de l'acquisition de droits et comment établir un plan d'actionnariat salarial pour les soutenir ;

les modes d'octroi de fonds propres, ainsi que leurs avantages et inconvénients ;

les différences entre ISO (Incentive Stock Options, options d'achat d'actions incitatives) et NSO (Non-Statutory Options, options non statutaires), et une erreur courante à éviter ;

des recommandations de Pulley basées sur l'aide qu'elle a apportée à des milliers d'entreprises pour la gestion de leur table de capitalisation et de leurs capitaux propres.

Pulley offre une solution de table de capitalisation de premier ordre. Stripe fait à la fois partie des partenaires et des investisseurs de Pulley. Les experts de Pulley ont apporté leur expertise à ce guide (voir l'avis de non-responsabilité) et les utilisateurs d'Atlas peuvent accéder à des conseils plus personnalisés directement sur le site de Pulley.

Qu'est-ce qu'un plan d'actionnariat salarial ?

Un plan d'actionnariat représente une partie de votre entreprise que vous prévoyez de réserver à vos employés. Peu de temps après votre constitution, lorsque la valeur de votre entreprise est encore faible, vous promettez généralement aux premiers employés un certain pourcentage de l'entreprise (par exemple, 1 %). Voyez la rémunération en fonds propres comme la part que vous devrez offrir pour conclure une embauche. L'embauche avec rémunération en fonds propres présente un aspect délicat : les fonds propres sont une ressource limitée que vous voulez utiliser pour récompenser la performance et non un CV, mais sans possibilité de savoir laquelle de vos embauches vous offrira les meilleurs résultats.

Bien que chaque entreprise soit unique, les start-up qui bénéficient d'un préfinancement ou qui ont collecté leurs premiers fonds se situent généralement aux points de référence suivants :

1 à 3 % pour les cadres clés (par exemple, vice-président des ventes ou vice-président responsable des produits)

0,5 à 1 % pour les premiers IC dans les fonctions techniques (conception, ingénierie)

0 à 0,5 % pour les premiers IC dans des rôles commerciaux (bizops, bizdev)

Sans plan d'actionnariat salarial qui définit la part totale d'actions réservées aux employés, le nombre d'actions que vous devez à un ancien salarié variera :

Fondateur A : 4 millions d'actions

Fondateur B : 4 millions d'actions

Employé 1 : 1 % = ~80 000 actions

Si vous deviez donner 1 % à l'employé 1, vous pourriez penser que vous devez donner 80 000 actions, calculées sur la base du total des fondateurs, qui, jusqu'à cette embauche, représentait la pleine propriété de l'entreprise. Mais cela porterait la nouvelle part totale à 8 080 000 et l'employé détiendrait un peu moins de 1 %. À chaque nouvel employé en plus, le pourcentage de propriété de l'employé 1 continuerait de baisser, ce qui vous empêcherait de tenir votre promesse de 1 %.

Au lieu de cela, si vous élaborez un plan et réservez 10 % des actions de votre entreprise aux employés en général, le calcul ressemble plutôt à ce qui suit :

Fondateur A : 4,5 millions d'actions

Fondateur B : 4,5 millions d'actions

Employés : 10 % = 1 million d'actions

À présent, votre entreprise dispose d'un total général de dix millions d'actions et d'un portefeuille d'actions des employés d'un million d'actions. Si vous offrez 100 000 actions à l'employé 1, son pourcentage de propriété (10 % de l'actionnariat des employés ou 1 % de l'entreprise) ne changera pas à chaque nouvelle embauche et vous serez en mesure d'honorer l'offre proposée.

Lorsque vous mettez en œuvre un plan d'actionnariat salarial, deux décisions importantes s'imposent : la taille du plan et ce qu'il advient lorsqu'un employé quitte l'entreprise.

Quelle devrait être la taille de mon plan d'actionnariat salarial ?

Les start-up créent généralement des plans d'actionnariat salarial qui représentent 10 à 20 % du total des fonds propres de l'entreprise. L'ampleur du plan dans cette fourchette dépend entièrement de vos besoins en matière d'embauche. On apprend souvent aux fondateurs à choisir un nombre arbitraire dans cette plage, mais en étant plus attentif à ce nombre et à la façon dont il peut affecter votre table de capitalisation, vous éviterez des complexités administratives.

En général, dans la logique, plus vous avez besoin d'une base d'employés qualifiés, plus vous devez mettre de fonds propres de côté. Si votre start-up construit des fusées, vous avez probablement besoin de faire appel à des scientifiques et à des ingénieurs experts en aérospatiale qui sont très rares et qui exigeront une rémunération importante.

Chez Pulley, les premiers employés non fondateurs ne reçoivent pas plus de 5 % d'une entreprise, quelles que soient leurs compétences ou leur importance, et nous n'avons pas vu d'embauches importantes (telles qu'un concepteur en chef ou un ingénieur expert en aérospatiale) dans des entreprises en début d'activité descendre en dessous d'un seuil de 0,3 %.

En tant que nouvelle entreprise, vous ne pouvez pas payer les salaires élevés qu'une entreprise établie de plusieurs milliards de dollars paiera, et vous devrez rémunérer les employés en fonds propres pour rester compétitif dans le processus d'embauche.

En revanche, lorsque votre entreprise en est à ses débuts, vous n'avez probablement pas le temps ni les ressources nécessaires pour élaborer un véritable plan d'embauche ou même avoir une idée claire des parts de fonds propres que certains de vos employés clés attendront de vous. Voici quelques références que nous avons rassemblées chez Pulley concernant la taille des plans d'actionnariat, en fonction du secteur :

N'oubliez pas que votre objectif devrait être de mettre suffisamment de fonds propres d'un plan d'actionnariat de côté pour arriver à votre prochain cycle de financement. Lorsque vous collectez des fonds auprès d'investisseurs, ceux-ci négocient la taille de votre plan d'actionnariat salarial une fois leur investissement terminé. Tout comme lorsque vous avez créé votre plan d'actionnariat juste après votre constitution, toute part de fonds propres donnée aux employés réduira les parts que tous les autres membres de l'entreprise détiennent. Les investisseurs, bien sûr, chercheront à obtenir la plus grande part possible et s'efforceront de maintenir un équilibre délicat : vous offrir un avantage concurrentiel en matière d'embauche tout en veillant à ne pas diluer leur investissement.

Comment un plan d'actionnariat salarial devrait-il gérer les départs ou les licenciements d'employés ?

La prochaine décision à prendre dans le cadre de votre plan d'actionnariat concerne l'ensemble des règles qui régissent les conditions du départ d'un employé. Avec l'augmentation des taux de démission, qui se veulent disproportionnés dans le secteur technologique, cette décision est devenue encore plus cruciale.

Les conditions juridiques de ces règles sont connues sous le nom de « périodes d'exercice après la résiliation » et, au fil des ans, les start-up et leurs avocats ont eu des points de vue différents sur ce qui constituait les meilleurs résultats. Ces délais, qu'ils soient de 90 jours ou de 10 ans, ont par exemple pour objectif de permettre aux employés de réunir les liquidités nécessaires à l'exercice de leurs options. Sinon, les employés qui quittent l'entreprise renoncent aux options non exercées dans le portefeuille de fonds propres afin qu'elles puissent servir à d'autres employés.

C'est finalement une question d'équité. Combien de temps une entreprise doit-elle accorder à ses employés pour rassembler les liquidités nécessaires à l'exercice, tout en ne leur laissant pas trop de temps pour attendre les bras croisés de voir si l'entreprise réussit ? Ces délais étaient auparavant de 30 à 90 jours pour s'aligner sur les réglementations de l'IRS qui modifient le statut fiscal de certaines options 90 jours après une résiliation.

Plus récemment, les start-up ont été réparties selon trois orientations : (1) la fenêtre habituelle de 30 à 90 jours ; (2) une fenêtre plus longue de 10 ans ; et (3) une fenêtre variable en fonction de l'ancienneté de l'employé. Par exemple, certaines entreprises ajoutent un mois supplémentaire afin d'assurer un exercice pour chaque mois travaillé. Coinbase et Pinterest ont accordé une fenêtre de sept ans aux employés dont l'ancienneté est supérieure à deux ans.

Les fenêtres courtes exigent que les employés disposent déjà de liquidités pour leur permettre un exercice presque immédiatement après avoir quitté leur emploi. Selon le coût d'exercice des options, tous les employés n'auront pas les moyens de s'en acquitter avec un préavis de 30 ou 90 jours. Des problèmes d'équité peuvent alors apparaître. Certains employés peuvent être fortunés (et disposer de liquidités) ou être en mesure de faire appel à leur famille ou à leurs amis. D'autres peuvent être au début de leur carrière technologique et ne pas avoir de dizaines de milliers de dollars sur leur compte courant.

Inversement, une fenêtre de 10 ans signifie qu'un employé peut conserver ses options et attendre une décennie pour voir si votre entreprise réussit. L'employé aura plus qu'assez de temps pour rassembler l'argent nécessaire pour payer ses options, mais cet avantage se fait au détriment de vos autres employés. Certains modèles ont montré qu'une fenêtre de 10 ans équivaut à 80 % de dilution supplémentaire pour les employés existants. Alors que les anciens employés conservent leurs options, les entreprises doivent augmenter la taille des portefeuilles de fonds propres pour faire de la place aux nouvelles recrues. Cet ajustement répond à l'un des aspects du problème d'équité, mais crée plutôt un avantage démesuré pour les employés qui quittent l'entreprise.

Une fenêtre variable, où la période d'exercice s'étend avec l'ancienneté dans une entreprise, est moins régressive qu'une fenêtre de 10 ans, mais elle pose toutefois le même problème. Il y aura toujours des employés qui pourront détenir des options pendant une période de temps démesurée. Par exemple, les entreprises peuvent lier les fenêtres d'exercice à l'acquisition de droits, ce qui permet aux employés de bénéficier d'un mois supplémentaire d'exercice pour chaque mois travaillé. Dans ce scénario, les employés qui quittent l'entreprise après un an ont la possibilité d'attendre une autre année complète avant de procéder à l'exercice, soit un temps relativement long à se tenir à l'écart tout en bénéficiant de la croissance d'une start-up en démarrage.

Il y a des années de cela, de grandes entreprises publiques telles que Coinbase, Pinterest et Square sont passées d'une fenêtre traditionnelle de 90 jours à une fenêtre de 90 jours qui s'étend ensuite à sept ans lorsqu'un employé a atteint les deux ans d'ancienneté. Bien que ces entreprises aient donné le ton sur la façon dont les entreprises technologiques à un stade ultérieur abordent l'exercice des options, ceci reste surtout théorique, car aucune n'émet fréquemment d'options. Elles proposent à la place des unités d'actions restreintes, un type particulier d'attribution d'actions populaire auprès des entreprises à des stades ultérieurs (généralement les cadres dirigeants, les cadres supérieurs et au-delà).

Malheureusement, il n'existe pas de solution universelle qui conviendrait aux périodes d'exercice après la cessation d'emploi, car la situation financière de chaque employé est différente. La solution la plus simple consiste à s'en tenir à une fenêtre de 30 à 90 jours pour chaque employé et à faire quelques exceptions à la règle (qui doivent être approuvées par le conseil d'administration) pour certains cas particuliers où l'employé a besoin de plus de temps afin de réunir des liquidités pour exercer ses options.

Vous devez toujours avoir pour objectif de maintenir l'équité : les employés qui démissionnent ne devraient pas bénéficier d'un avantage particulier par rapport à ceux qui restent. Pour Coinbase, Pinterest et Square, l'équité signifiait récompenser les employés qui travaillaient depuis au moins deux ans. Pour une start-up à mi-parcours avec une grande population d'employés avec des salaires inférieurs (comme une entreprise de services avec un nombre élevé d'employés juniors), l'équité peut signifier un mois d'exercice pour chaque mois travaillé. Et pour une start-up d'un an, l'équité peut se traduire par la conservation de fenêtres d'exercice limitées de façon à prendre la meilleure décision pour les employés existants.

La fenêtre proposée de 30 à 90 jours avec une flexibilité d'extension peut apporter de légères complexités administratives, car les extensions doivent généralement être approuvées par le conseil d'administration. Il s'agit toutefois du résultat le plus équitable pour les personnes en poste dans une start-up qui fait ses premiers pas étant donné que : (1) les employés existants peuvent être rassurés de savoir que les anciens employés qui détiennent des options ne dilueront pas leurs parts de fonds propres ; (2) les anciens employés sont obligés de prendre une décision avec une exception pour difficultés financières au besoin ; et (3) en tant que fondateur, vous pouvez renforcer la confiance de chacun dans l'ensemble de l'organisation.

Comment et quand les employés doivent-ils acquérir leurs fonds propres ?

La décision majeure qui s'impose après l'octroi de fonds propres aux employés est l'acquisition de droits : décider dans quel système les employés recevront leur part de fonds propres au fil du temps.

L'acquisition présente trois objectifs :

Compétitivité à l'embauche

Équité lorsque les employés quittent leur poste prématurément

Motivation et rétention des talents

Acquisition de droits concurrentielle

L'acquisition de droits est un avantage concurrentiel en matière d'embauche. Les entreprises qui octroient précocement des fonds propres aux employés incitent ces derniers à se souder en réduisant le risque de départ ou de licenciement avant l'attribution de fonds propres.

Par exemple, de grandes entreprises technologiques telles que Lyft ont adopté un calendrier d'acquisition de droits d'un an pour accélérer les versements de fonds propres aux employés. Bien que cela semble attrayant pour les entreprises publiques, car elles peuvent offrir des liquidités plus rapidement aux recrues potentielles, accélérer l'acquisition de droits présente également des inconvénients. L'accélération de l'acquisition de droits pour les employés signifie généralement des parts de plus petite taille et une énorme charge administrative. Au lieu d'une attribution importante à acquérir sur quatre ans, les entreprises qui adoptent un calendrier d'acquisition d'un an devront décider et s'en tenir à une attribution plus petite chaque année.

Au début, se donner des airs sophistiqués en proposant l'acquisition de droits demande plus d'efforts que cela n'en vaut la peine, car il incombe au fondateur de justifier chacun de ses choix atypiques pendant le processus d'embauche. Les postes de direction dérogent à cette règle. Si vous ajoutez un rôle de cadre dirigeant, tel qu'un directeur des opérations, un directeur financier ou un co-fondateur, prendre le temps d'offrir aux candidats un calendrier d'acquisition de droits sur mesure peut s'avérer payant. Pensez à accorder vos disponibilités selon une échelle variable : consacrez plus de temps et d'énergie (et approfondissez l'acquisition de droits) aux candidats les plus essentiels.

Pour la plupart des employés de la vaste majorité des start-up, standardiser ou suivre le peloton présente un grand avantage. N'oubliez pas que l'actionnariat salarial n'est efficace en tant que compensation que si la personne qui la reçoit comprend parfaitement son fonctionnement et pourquoi elle pourrait constituer une partie significative de sa rémunération. Les employés des start-up en démarrage savent généralement comment fonctionne l'acquisition de droits de quatre ans avec un délai de carence d'un an, et il est important de minimiser les variables de leur compréhension de leur ensemble de rémunération pour les aider à réaliser la véritable valeur des fonds propres de votre entreprise.

Employés qui quittent leur poste

Autre élément à prendre en considération avec l'acquisition de droits : le calibrage du traitement d'un employé qui quitte précipitamment l'entreprise. Permettre à un employé de bénéficier du travail de chacun des membres de l'entreprise même s'il n'est resté que deux mois est injuste envers le reste de votre équipe.

Ce scénario a conduit à la création d'un « délai de carence » d'acquisition de droits, ce qui signifie qu'un employé n'a pas droit à l'acquisition avant d'avoir travaillé pendant un certain temps, généralement un an. Par exemple, pour un calendrier d'acquisition de droits de quatre ans, cela signifie que 25 % des fonds propres d'un employé sont acquis au bout d'un an.

Les start-up sont restées remarquablement constantes sur les délai de carences d'un an, et les employés du marché de l'embauche comprennent que l'actionnariat salarial des start-up va de pair avec cet engagement. Dans certains cas particuliers, tels qu'un employé haut placé qui quitte son poste après 11 mois d'expérience pour créer sa propre entreprise, vous pouvez si nécessaire accélérer l'acquisition de droits au cas par cas pour faciliter l'atteinte du délai de carence.

Faites preuve de discernement en tant que dirigeant d'une jeune entreprise. Il existe une grande flexibilité dans les attributions de fonds propres. Commencez par la norme générique, puis exploitez votre pouvoir discrétionnaire pour obtenir le meilleur résultat pour chaque employé. Il s'agit d'un avantage unique pour les entreprises en démarrage sur un marché de l'embauche concurrentiel. À mesure que vous vous développerez, ce dialogue évoluera naturellement en fonction des besoins de votre entreprise et de votre base d'employés, mais il est essentiel de commencer par donner le bon ton avec une rémunération en fonds propres.

Motivation et rétention des talents

L'acquisition de droits est également pensée pour continuer à inciter les employés à travailler dur. Le calendrier d'acquisition traditionnel de quatre ans accorde à un employé 25 % de son attribution chaque année, ce qui l'incite effectivement de la même manière tout au long de sa période d'acquisition de droits de quatre ans. Contre-argument à ce calendrier traditionnel : lorsque les employés sont souvent les plus compétents et les plus autonomes (au cours des troisième et quatrième années), il n'y a pas de motivation supplémentaire pour eux à travailler plus dur que pendant leurs deux premières années.

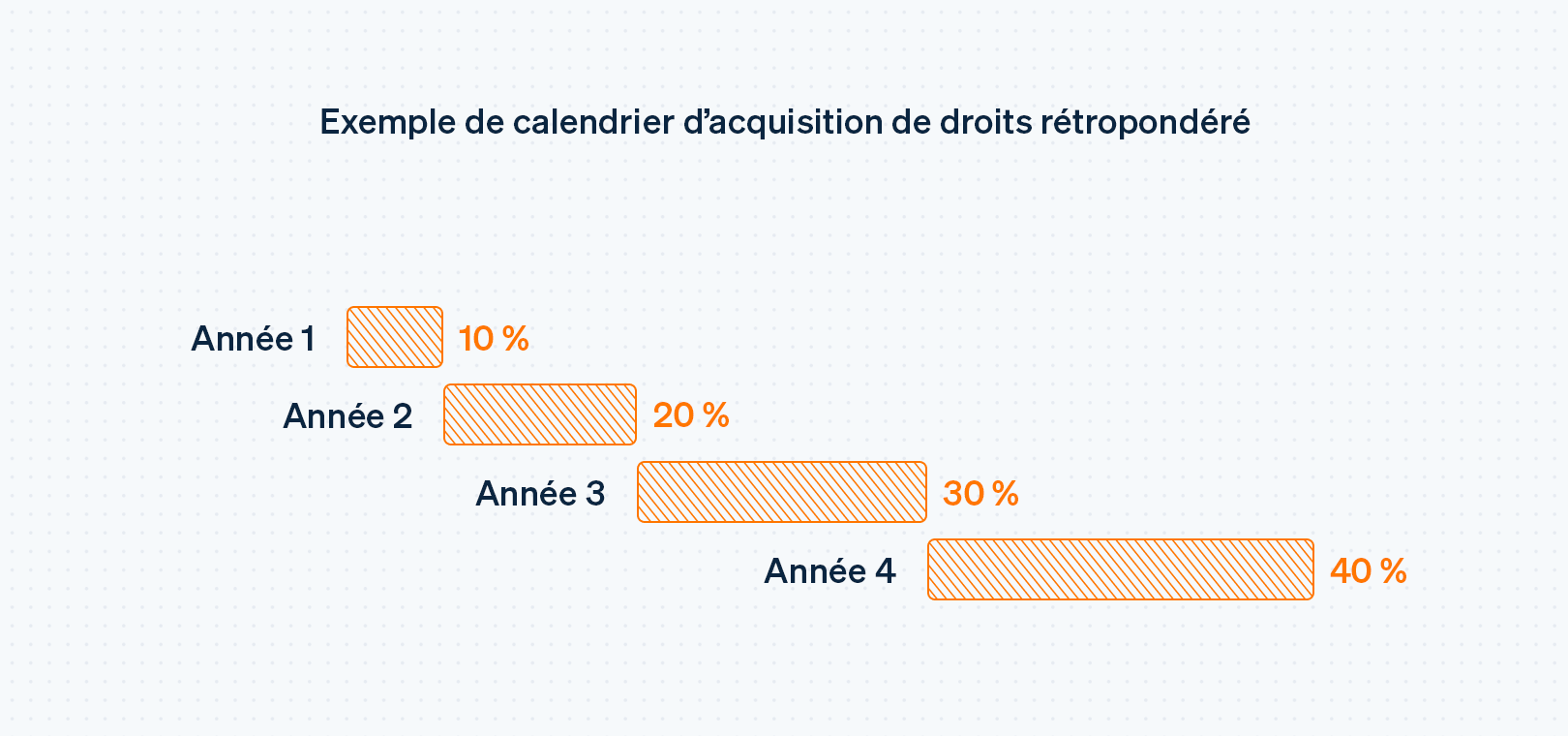

Pour résoudre ce problème, des entreprises comme Amazon et Snapchat ont commencé à rétropondérer leur calendrier d'acquisition de droits, ce qui signifie que l'employé acquiert proportionnellement plus de ses fonds propres au cours des années suivantes. Par exemple :

Bien que cela résolve le problème de la motivation des employés de manière appropriée, cela ne constitue pas une tactique de recrutement. À la deuxième année d'un calendrier d'acquisition traditionnel de quatre ans, un employé acquerra 50 % de ses fonds propres, tandis que d'après le calendrier d'acquisition de droits rétropondéré, les employés n'en acquerront que 30 %.

Pour les jeunes start-up, il s'agit d'un projet voué à l'échec pour les potentielles recrues, car il n'y a aucune garantie que ces entreprises ne seront pas vendues entre temps, auquel cas l'employé perdra ses fonds propres non acquis. Les grandes entreprises telles qu'Amazon ou Snapchat ne courent pas le même risque, car elles sont cotées en bourse avec des capitaux propres liquides.

Le moyen le plus simple de résoudre ce problème à un stade précoce est de continuer à accorder des fonds propres aux employés à fort potentiel ou performants. Au lieu d'une subvention à l'embauche, accordez aux meilleurs employés des subventions supplémentaires tous les six à douze mois afin qu'ils acquièrent plusieurs subventions en même temps. Cette approche augmente le montant des capitaux propres acquis chaque année par les personnes les plus performantes, tout en conservant votre avantage en matière d'embauche.

Ce calendrier d'acquisition de droits constitue également la réponse la plus pratique. Vous ne pouvez pas être certain d'embaucher les employés les plus performants lorsque vous les recrutez, et récompenser les performances est un meilleur facteur de motivation que de récompenser une personne pour s'être montrée brillante en entretien ou parce qu'elle détient un solide CV.

De quelles manières les start-up peuvent-elles octroyer des fonds propres ?

Il existe deux manières pour une jeune entreprise d'octroyer des fonds propres : les actions ou les options d'achat d'actions. Les actions sont une propriété directe de l'entreprise, tandis que les options d'achat d'actions offrent à un employé la possibilité d'acheter des actions de l'entreprise.

Dans les deux cas, vos employés recevront en fait des fonds propres au fil du temps en fonction de leur calendrier d'acquisition de droits, mais dans le cas des actions, l'employé est considéré sur le plan fiscal comme « détenant » immédiatement des fonds propres. En revanche, avec les options, l'employé n'a aucune conséquence fiscale jusqu'à ce qu'il décide de les exercer.

La différence sur le plan pratique pour un employé est que, avec des actions, il devra payer des impôts sur l'action au fur et à mesure qu'il en fait l'acquisition, tandis que les options n'impliquent aucun investissement initial et laissent aux employés le choix d'investir ou non dans l'entreprise par l'exercice d'options.

L'option s'accompagne de deux complexités administratives. La première consiste à aider les employés à déposer un choix 83(b) auprès de l'IRS. Ce dépôt réduit la pression fiscale de l'employé en lui permettant de payer des impôts à l'avance à un taux vraisemblablement inférieur à celui qu'il paierait en acquérant les actions si celles-ci gagnaient de la valeur au fil du temps. La deuxième charge administrative consiste à racheter des actions à un employé lorsqu'il quitte l'entreprise avant leur acquisition.

Un formulaire de choix 83(b) est complexe mais vital, car les économies d'impôt sont importantes pour l'employé. Les actions ne valent davantage la peine que les options qu'en grande partie à cause du formulaire de choix 83(b), et le non-respect du délai de 30 jours engendrera pour l'employé un résultat pire que si vous lui aviez accordé des options. Supposons qu'un employé se voit attribuer 48 000 actions, chaque action valant 1 $. Si un formulaire de choix 83(b) est déposé, l'employé paie directement des impôts sur ces 48 000 $, soit environ 16 000 $ d'impôts. Si ce formulaire de choix 83(b) n'est pas déposé, l'employé paie des impôts à chaque acquisition, au prix de l'action au moment de l'acquisition. Ainsi, alors qu'une action peut coûter 1 $ aujourd'hui, elle peut valoir 5 $ dans un an et 10 $ dans deux ans. L'employé paie des impôts au fur et à mesure de son acquisition. Par conséquent, plus le prix est élevé, plus il paie d'impôts.

En outre, lorsqu'un employé quitte l'entreprise, ses options non acquises sont automatiquement annulées, tandis que si une entreprise accorde des actions, elle doit les racheter à l'employé. Cette solution n'est pas complexe, mais implique un peu plus de tâches et de surveillance administratives qu'une start-up n'aurait pas à gérer autrement.

L'approche heuristique simple pour décider de ce qui est le mieux pour un employé consiste à considérer le prix d'achat de l'action : lorsque le prix par action multiplié par le nombre d'actions est supérieur à 5 000 $ – 10 000 $, la plupart des entreprises passent aux options. Cela se produit généralement après la première collecte de fonds.

Remarque sur les options

Bien que les options soient généralement plus faciles à administrer que les actions, il existe deux domaines dans lesquels les fondateurs font souvent des choix sous-optimaux pour leurs employés : (1) choisir le type d'option qui conduira au meilleur résultat fiscal pour un employé et, parallèlement, (2) permettre ou non à un employé d'exercer des options non acquises.

Ces deux éléments reposent sur la compréhension de la façon dont les options d'achat d'actions sont généralement imposées. Lorsqu'un employé exerce une option (avec une exception couverte ci-dessous), il est imposé à la différence entre le cours actuel de l'action de l'entreprise et le prix qu'il a payé pour son action.

Par exemple, si un employé exerce 1 000 options pour 1 $ chacune (pour un total de 1 000 $) et que le cours actuel de l'action est de 10 $ (l'action valant ainsi 10 000 $), l'employé sera imposé sur 9 000 $ à son taux d'imposition ordinaire.

De plus, lorsque l'entreprise est vendue ou devient publique et que l'employé vend ses actions, il est à nouveau imposé sur les gains d'investissement résultant de la possession de ces actions. En suivant l'exemple ci-dessus, si l'employé vend alors que le cours de l'action augmente à 100 $, alors il devra payer des impôts sur la différence entre son point d'entrée (10 $) et de sortie (100 $). Si l'employé a conservé ses actions pendant plus d'un an, il sera imposé au taux applicable sur les gains en capital à long terme, sinon il sera imposé au taux d'imposition ordinaire sur le revenu.

Quelle est la différence entre les ISO et les NSO ?

Lors de l'octroi d'une option, l'entreprise concernée doit décider d'octroyer une « option d'achat d'actions incitative » (ISO, Incentive Stock Option) ou une « option d'achat d'actions non statutaires » (NSO, Non-qualified Stock Option). Les NSO sont des options d'achat d'actions traditionnelles et sont imposées comme décrit ci-dessus.

Les ISO et les NSO présentent certains avantages, notamment celui d'être toutes deux éligibles à des gains en capital à long terme si l'employé détient des actions depuis un an et qu'il s'est écoulé deux ans depuis qu'il a reçu son octroi d'options. Les ISO présentent un deuxième avantage. Elles ne sont pas imposables lors de l'exercice alors que les NSO, en revanche, sont imposées au taux d'imposition ordinaire sur le revenu lors de l'exercice sur la différence entre le prix d'exercice et la juste valeur marchande (JVM) des actions sous-jacentes.

L'avantage étant tellement substantiel, l'IRS impose une limite au nombre d'ISO qu'un employé peut recevoir : cela équivaut à 100 000 $ d'options pouvant être exercées en une seule année. Si cette règle n'est pas respectée, le montant excédentaire des ISO est automatiquement traité comme des NSO sur le plan fiscal.

Les fondateurs commettent souvent cette erreur avec les premiers dirigeants en leur accordant des options avec un calendrier d'acquisition qui viole naturellement la règle des 100 000 $. Par exemple, si un fondateur voulait donner à une embauche anticipée 300 000 $ d'options d'achat d'actions qui s'acquièrent sur quatre ans, il pourrait penser que puisque l'attribution de droits s'acquiert sur quatre ans, seulement 75 000 $ sont exerçables et donc que la règle des 100 000 $ s'applique. Ceci est tout à fait possible, mais ce n'est souvent pas le cas. Prenons le cas suivant :

1er janvier : l'exécutif se voit attribuer 300 000 options avec un prix d'exercice de 1 $ avec un calendrier d'acquisition de quatre ans et un délai de carence d'un an.

1er janvier de l'année suivante : les premiers 25 % de ses fonds propres, soit 75 000 options, sont acquis et peuvent être exercés (pour un total de 75 000 $).

Le premier jour de chaque mois qui suit : 6 250 options sont acquises et deviennent exerçables (pour un total de 6 250 $ chaque mois).

1er mai de cette même année : 100 000 options seront acquises et deviendront exerçables pour l'année d'imposition. Cela signifie que toute option supplémentaire acquise au cours de l'année d'imposition serait automatiquement classée comme NSO et non comme ISO.

Le timing est primordial ici, car l'IRS fonctionne hors années d'imposition, et les employés qui bénéficient de subventions importantes peuvent rapidement rencontrer des problèmes, même avec les fondateurs les mieux intentionnés. Ce problème s'aggrave avec l'activation de l'« exercice anticipé ».

Qu'est-ce que l'exercice anticipé ?

D'ordinaire, les employés des start-up ne peuvent exercer que les options acquises. Cependant, un nombre croissant de start-up permet aux employés d'exercer des options non acquises, communément appelées « exercice anticipé ».

À première vue, l'exercice anticipé peut sembler extrêmement avantageux pour les employés : plus ceux-ci exercent tôt, plus tôt leurs actions seront soumises au traitement des gains en capital lors d'un événement de sortie, et plus la différence entre le cours de l'action et le prix d'exercice est bas, plus l'assujettissement à l'impôt sera faible.

Si un employé exerce des NSO lorsque le cours de l'action est égal au prix d'exercice, il ne paie pas d'impôts du tout, ce qui lui donne le même avantage qu'une ISO à la condition d'un exercice rapide de l'employé.

Cette stratégie présente un problème : elle oblige les employés à risquer une grande quantité d'argent très tôt dans leur emploi pour cumuler un avantage, souvent avant de disposer des informations qui leur permettront de se faire une idée sur le sort de l'entreprise. De plus, comme la totalité de la subvention peut être exercée le jour où elle est accordée, toute subvention supérieure à 100 000 $ (même si elle s'acquiert sur quatre ans) enfreindra automatiquement la règle ISO et l'excédent sera traité comme une NSO.

L'exercice anticipé est favorable aux employés optimistes qui disposent de fonds suffisants pour exercer confortablement leurs options. Il est défavorable aux employés qui manifestent une faible tolérance au risque ou qui disposent de moins de liquidités. Les employés confiants dans leur entreprise n'ont en général pas besoin d'un exercice anticipé pour conserver leur motivation et travailler dur. Ils sont déjà convaincus des perspectives de croissance de l'entreprise.

La solution ? Il est recommandé d'adapter l'exercice anticipé à chaque employé pour optimiser les conséquences fiscales. Une personne récemment diplômée qui doit rembourser des prêts étudiant ne pourra pas exercer sa subvention de 100 000 $ immédiatement, mais pourrait bénéficier d'un calendrier d'acquisition de droits et d'exercice classique sur quatre ans. Un cadre supérieur qui dispose d'un excédent de liquidités peut être complètement convaincu et vouloir optimiser ses impôts en exerçant toutes ses options dès que possible. Il peut aussi décider que malgré des liquidités suffisantes, il n'est pas tout à fait prêt à engager les fonds nécessaires pour exercer des options et préférer conserver les avantages d'une ISO.

Conclusions finales sur l'actionnariat salarial

La rémunération en fonds propres peut être très difficile pour les fondateurs en raison de ses complexités juridiques et fiscales, qui doivent toutes deux être maîtrisées pour pouvoir transmettre ces fonds aux employés. Les fondateurs doivent se former eux-mêmes et former leurs employés, qui ne comprendront presque jamais les mécanismes aussi bien qu'eux, mais dont ils dépendront néanmoins totalement en cas de succès de l'entreprise.

L'objectif de la rémunération fondée sur l'actionnariat salarial en tant que système est de se montrer juste et équitable envers tous les acteurs impliqués. Si la rémunération en espèces est prévisible (le montant est simple à comprendre et à gérer), la rémunération en fonds propres est bien plus obscure. Les employés doivent estimer la valeur effective après avoir tenu compte des impôts, ce qui est un calcul compliqué et fluctuant. Avec l'actionnariat salarial, il convient pour un fondateur de s'assurer qu'aucun employé ne sera floué quant à la rémunération promise. Traitez vos employés avec correction et ils feront de même avec vous.

Établi à partir de l'expérience acquise auprès des milliers d'entreprises que nous avons aidées avec des plans d'actionnariat salarial, voici notre ensemble de recommandations distillées pour une start-up en démarrage, de sa constitution à la série A. Ces recommandations peuvent varier et varieront à mesure que vous évoluez, mais ce point de départ vous offrira tous les outils dont vous avez besoin pour prendre la bonne décision pour le groupe de personnes le plus précieux de votre entreprise : vos premiers employés.

Préfinancement

Accordez des actions aux employés et assurez-vous qu'ils remplissent leurs formulaires de choix 83(b) dans un délai serré de 30 jours.

Tenez-vous-en à l'acquisition traditionnelle de quatre ans avec un délai de carence d'un an, car consacrer du temps et de l'énergie à faire preuve de créativité n'est pas capital à ce stade.

Post-financement

Accordez des options.

Tenez-vous-en à l'acquisition de droits habituelle de quatre ans avec un délai de carence d'un an pour rester juste et limiter les questions lors du processus de recrutement.

Pour les employés avec un octroi d'options d'une valeur supérieure à 100 000 $ :

- demandez aux employés s'ils préfèrent l'exercice anticipé ;

- s'ils acceptent, accordez des NSO et assurez-vous que les employés exercent effectivement leurs options ;

- s'ils refusent, accordez des ISO et consultez un avocat pour adapter le calendrier d'acquisition ou d'exercice afin d'assurer le respect de la règle des 100 000 $.

- demandez aux employés s'ils préfèrent l'exercice anticipé ;

Pour les employés dont l'octroi d'options vaut moins de 100 000 $ :

- demandez aux employés s'ils préfèrent l'exercice anticipé ;

- s'ils acceptent, accordez des NSO et assurez-vous que les employés exercent effectivement leurs options ;

- s'ils refusent, accordez des ISO.

- demandez aux employés s'ils préfèrent l'exercice anticipé ;

La plupart des start-up connaîtront le succès grâce à cette formule, mais vous verrez de grandes entreprises repousser les limites des types de fonds propres qu'elles offrent aux employés, en proposant par exemple un prêt lié à des actions au lieu d'options, ou en mettant en place un calendrier d'acquisition d'un an. Faites preuve de fermeté. La plupart de l'innovation dans cet espace commence au stade avancé ou au niveau des entreprises publiques, car ces dernières disposent de suffisamment de ressources pour justifier les frais administratifs. Au fur et à mesure que votre entreprise se développe, vous serez en mesure d'être plus innovant et tourné vers l'avenir en matière de rémunération des employés.

Utilisez ce guide pour vous aider à mettre en place les bonnes pratiques dès le début, mais aussi pour définir les compromis financiers et administratifs que vous devrez faire pour vos employés au fur et à mesure de votre évolution. Si vous avez besoin d'une aide pratique supplémentaire, référez-vous à Pulley. Vous pouvez planifier un rendez-vous avec l'un de nos experts en table de capitalisation si vous souhaitez en savoir plus sur la façon de gérer plus efficacement votre actionnariat salarial.

Les informations contenues dans ce guide ne constituent en aucun cas des conseils, recommandations, avis ou médiations d'ordre juridique ou fiscal. Ce guide et l'usage que vous en faites n'ont pas pour objet de créer une relation du type avocat-client entre vous et Stripe ou Pulley. Ce guide reflète uniquement les opinions de l'auteur, qui ne sont pas nécessairement approuvées ou partagées par Stripe. Stripe ne garantit pas l'exactitude, l'exhaustivité ni la pertinence des informations contenues dans ce guide. Stripe vous recommande de consulter un avocat compétent ou un comptable agréé dans votre pays pour obtenir des conseils concernant votre problème spécifique.